Para los Monotributistas y autónomos el programa ATP les permite iniciar el trámite para acceder a un crédito a tasa cero a través de la página web de la AFIP hasta el 31 de octubre.

El servicio estará habilitado solo para aquellas personas que cumplan con los criterios de elegibilidad adoptados por la Jefatura de Gabinete de Ministros.

El monto máximo es de $150.000 pesos y no podrá superar el 25% del límite superior de ingresos brutos que corresponda a cada categoría de Monotributistas o Autónomos. Se acredita como saldo en la tarjeta de crédito, en tres cuotas mensuales iguales y consecutivas.

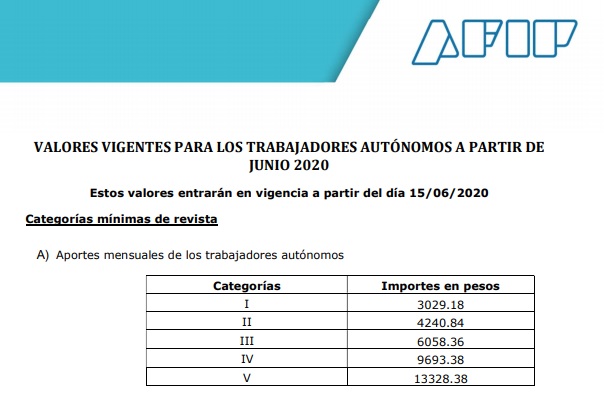

En cada una de las tres cuotas, el monotributista o autónomo va a recibir el monto equivalente a lo que debe abonar mensualmente por el impuesto integrado y las cotizaciones previsionales del Régimen Simplificado para Pequeños Contribuyentes o de los aportes previsionales obligatorios del régimen de autónomos. Se puede devolver en un mínimo de 12 cuotas y un máximo de 18 cuotas fijas sin interés, con 6 meses de gracia.

El crédito a tasa cero para las actividades culturales el período de gracia será de 12 meses y podrán adherirse hasta el 31 de Diciembre de 2020.

Para quienes tengan el crédito aprobado tendrán prohibido comprar moneda extranjera o hacer adelantos en efectivo con el monto otorgado.

En el marco del nuevo programa ATP también se crea un crédito a tasa cero % para las y los trabajadores independientes (monotributistas y autónomos), pertenecientes a códigos de actividad vinculados con la cultura, con un período de gracia más amplio (12 meses) para poder acompañarlos hasta tanto sus actividades se recuperen y contemplando la estacionalidad particular de estas actividades.

REQUISITOS MONOTRIBUTISTAS

a) Estar inscriptos en cualquier categoría del Régimen del Monotributo

b) No prestar servicios al sector público nacional, provincial o municipal. Se considerará que lo hacen si al menos el 70% de su facturación en el período comprendido entre el 12 de marzo y el 12 de abril de 2020 fue emitida a favor de jurisdicciones o entidades públicas.

c) No percibir ingresos provenientes de una relación de dependencia o de una jubilación.

d) El monto de la facturación electrónica del período comprendido entre el 12/03/2020 y el 12/04/2020 debe haber caído por debajo del promedio mensual del ingreso bruto mínimo de la categoría en la que la esté registrada a excepción de los inscriptos en la Categoría A, supuesto en el que el monto de la facturación electrónica correspondiente a ese período debe resultar menor a la suma de diez mil pesos ($10.000).

e) En los casos en que la facturación electrónica no se encuentre disponible, las compras no deberían ser superiores al 80% del promedio mensual del límite inferior de la categoría en que se encuentre registrado.

f) Los beneficiarios de este financiamiento no deberían acceder al Mercado Único y Libre de Cambios (para comprar divisas) ni adquirir títulos en pesos para su posterior e inmediata venta en moneda extranjera o transferencia al exterior hasta la cancelación total del crédito.

g) El crédito será solamente a través de tarjeta de crédito. Aquella que los beneficiarios indiquen a la AFIP. Si no tienen una tarjeta de crédito podrán solicitarla en el Banco.

h) No serán elegibles los sujetos adheridos con situación crediticia 3, 4, 5 o 6 (riesgo medio en adelante).

REQUISITOS AUTÓNOMOS

a) Estar inscriptos en cualquier categoría del Régimen de Trabajadores Autónomos.

b) No prestar servicios al sector público nacional, provincial o municipal. (Se considerará que lo hacen si al menos el 70% de su facturación en el período comprendido entre el 12/03/2020 y el 12/0/2020 fue emitida a favor de jurisdicciones o entidades públicas.).

c) No percibir ingresos provenientes de una relación de dependencia o de una jubilación.

d) Casos de los trabajadores autónomos que no realizan aportes al Sistema Integrado Previsional Argentino (SIPA): la AFIP recabará la información relativa a los posibles beneficiarios que se encuentren afiliados a las cajas profesionales provinciales para, luego, proceder a instrumentar el acceso de ellos al beneficio en cuestión en los casos en que se satisfagan las condiciones estipuladas al efecto.

Respecto de los trabajadores autónomos aportantes al SIPA o no, se considera conveniente establecer la variación del nivel de facturación hasta un 5% nominal positivo en el período comprendido entre el 20/03 y el 19/04 de 2020, respecto del mismo período del año 2019, de manera análoga al criterio de determinación utilizado para la inclusión dentro del pago del Salario Complementario.

De igual manera, para aquellos trabajadores autónomos aportantes al SIPA o no que hubieren iniciado sus actividades con posterioridad al 20/03/2019, se recomienda adoptar como base para el cálculo de la variación de la facturación al período comprendido entre el 20/11/2019 y el 20/12/2019.

También considerar que los autónomos cuya actividad se haya iniciado durante el año 2020 se encuentran “afectados en forma crítica”.

e) En los casos en que la facturación electrónica no se encuentre disponible, las compras no deberían ser superiores al 80% del promedio mensual del límite inferior de la categoría en que se encuentre registrado.

f) Los beneficiarios de este financiamiento no podrán acceder al Mercado Único y Libre de Cambios (para comprar dólares en el mercado oficial) ni adquirir títulos en pesos para su posterior e inmediata venta en moneda extranjera o transferencia en custodia al exterior hasta la cancelación total del crédito.

g) La implementación será exclusivamente a través de tarjeta de crédito.

h) No serán elegibles los sujetos adheridos con situación crediticia 3, 4, 5 o 6 (riesgo medio en adelante).

i) No ser integrante de directorio de sociedades comerciales.) No encontrarse adherido al Régimen Simplificado de Pequeños contribuyentes.

Si necesitas realizar algún trámite lo mejor es contratar a un profesional matriculado, por eso te recomendamos comunicarte con nosotros.

Seguinos en nuestras redes: Facebook y en Instagram para más información.