A fines del 2020, la AGIP publicó la Resolución 312/2020, mediante la cual estableció un Registro de Domicilio de Explotación (RDE) de los contribuyentes del Impuesto sobre los Ingresos Brutos (ISIB).

El domicilio de explotación es el inmueble en el cual el contribuyente del ISIB ejerce o desarrolla, total o parcialmente, su actividad económica.

El domicilio de explotación resulta exigible para:

- Los contribuyentes y/o responsables del ISIB bajo Categoría Locales.

- Los contribuyentes y/o responsables del ISIB que tributen bajo las normas del Convenio Multilateral, en la medida que posean establecimiento, local, sucursal u oficina situado en la Ciudad Autónoma de Buenos Aires.}

- Los contribuyentes inscriptos en el Régimen Simplificado del ISIB, excepto aquellos comprendidos en los términos del artículo 272 del Código Fiscal vigente.

- Contribuyentes exentos del ISIB en la Ciudad Autónoma de Buenos Aires.

La inscripción o actualización del domicilio de explotación en el Registro de Domicilios de Explotación (RDE) reviste carácter obligatorio para la realización de los siguientes trámites o procedimientos:

- Acogimientos a planes de facilidades de pago, moratorias o condonaciones de deudas.

- Solicitudes de exenciones en el Impuesto Inmobiliario y Tasa Retributiva de los Servicios de Alumbrado, Barrido y Limpieza, Mantenimiento y Conservación de Sumideros y/o en el ISIB.

- Interposición de reclamos respecto de compensaciones, repeticiones o devoluciones de los citados tributos.

- Iniciación o tramitación de expedientes a través de la Plataforma Tramitación a Distancia (TAD).

- Altas o modificaciones en el ISIB.

- Recategorización en el Régimen Simplificado del ISIB.

El plazo para informar el/los domicilio/s de explotación desde el día 4 de enero hasta el día 31 de mayo de 2021, ambas fechas inclusive.

El incumplimiento de las obligaciones será considerado una infracción a los deberes formales en los términos del artículo 105 del Código Fiscal vigente.

Mediante notificaciones la AGIP está recordando a los clientes que deben completar el registro de domicilio de explotación:

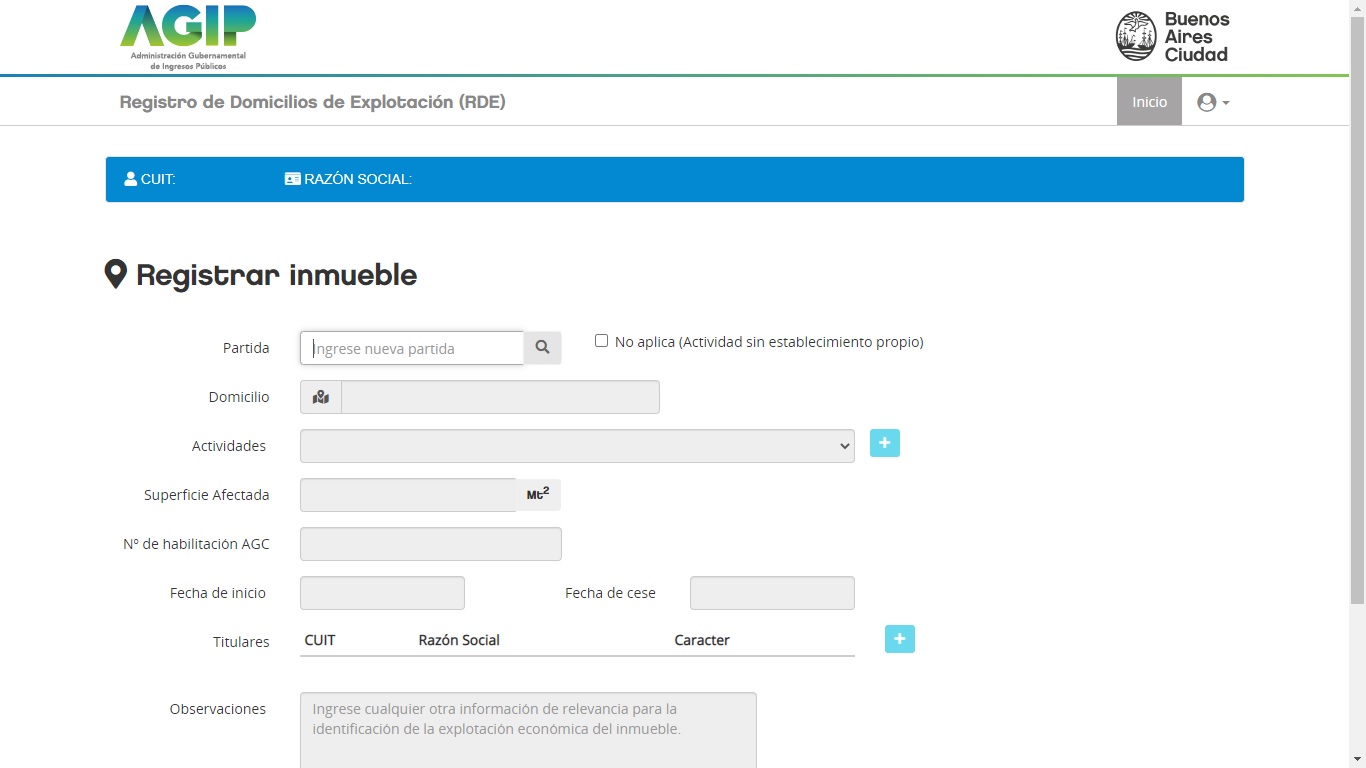

Los contribuyentes deberán adherir el servicio (RDE) dentro de la página de AGIP, con clave fiscal de nivel de seguridad 2, y deberán brindar la siguiente información al momento de la inscripción en el registro:

1) El número de partida del/de los inmueble/s.

2) La Clave Única de Identificación Tributaria (CUIT) del/de los titular/es de dominio del/de los inmueble/s.

3) La Clave Única de Identificación Tributaria (CUIT) del contribuyente que desarrolla actividades económicas.

4) El carácter de ocupación del/de los inmueble/s por parte del contribuyente (dominio, locación, comodato, usufructo, concesión, uso o tenencia precaria, etc.).

5) Las actividades desarrolladas en el/los inmueble/s según el Nomenclador de Actividades Económicas del Sistema Federal de Recaudación (NAES), con sus respectivos Códigos de Actividad.

6) La superficie afectada a las actividades económicas.

7) El Número de Habilitación otorgado por la Agencia Gubernamental de Control (AGC), o el organismo que en el futuro la reemplace, en caso de corresponder.

8) Fecha de inicio de las actividades económicas en el inmueble.

9) Fecha de cese de las actividades económicas en el inmueble, en caso de corresponder.

10) Cualquier otra información de relevancia para la identificación de la explotación económica del inmueble.

Si necesitas realizar algún trámite lo mejor es contratar a un profesional matriculado, por eso te recomendamos comunicarte con nosotros.

Seguinos en nuestras redes: Facebook y en Instagram para más información.