Cada día son más los argentinos que se inclinan a invertir en criptomonedas, pero el tema impositivo sobre las mismas aún es incierto, conoce qué impuestos tributaría en la Argentina.

La adopción de criptomonedas ha crecido significativamente en Latinoamérica, sobre todo en Argentina, en los últimos años debido, “gracias” a la inestabilidad de las monedas locales y la falta de acceso a los servicios financieros de la banca tradicional para la gran mayoría de la población.

Aún no existe un consenso mundial sobre cómo regular las operaciones con criptomonedas y criptoactivos, su legalidad varía según la legislación de cada país.

En la Argentina, aún no existe un marco regulatorio específico completo y sólo se han dictado múltiples normas aisladas por parte de dependencias del gobierno, tales como la Unidad de Información Financiera (“UIF”), el Banco Central de la República Argentina (“BCRA”) y la Administración Federal de Ingresos Públicos (“AFIP”).

La Argentina es una de las principales capitales “cripto” del mundo gracias a su gran cantidad de usuarios (más de 900.000) y a su ecosistema local muy desarrollado.

Si bien en los impuestos actuales de la Argentina las criptomonedas no están mencionadas explícitamente, lo están implícitamente.

Los exchanges deben informar al ente recaudador la nómina de cuentas con las que identifican a cada uno de los clientes; altas, bajas y modificaciones que se produzcan; montos totales de los ingresos, egresos y saldo final mensual de las cuentas; etcétera.

Monotributo

Quienes se dediquen a la minería de criptomonedas y decidan blanquear sus retiros de ganancias a través de las diferentes plataformas, lo pueden hacer inscribiéndose en el monotributo y facturando dichas ganancias como servicios.

Todo ingreso de dinero en blanco (a través del sistema financiero regulado por el BCRA) tiene que estar justificado, en este caso facturado.

Impuesto a las Ganancias

La ley 27.430 conocida como “Ley de Reforma Tributaria”, modificó varios aspectos de la ley de impuesto a las ganancias, una de las modificaciones más importantes fue la incorporación de las “monedas digitales” dentro del alcance del impuesto.

Lamentablemente la ley no estableció una definición de “moneda digital” y como es una ley reciente no hay jurisprudencia que defina este concepto.

Además de esta falta de definición, algunos autores han criticado que se haya utilizado el término “monedas digitales” porque esa expresión no se corresponde con ninguna otra definición existente en otras ramas del derecho argentino.

En el decreto reglamentario de la ley de impuesto a las ganancias tampoco se estableció una definición de “monedas digitales”, no obstante el primer proyecto de decreto reglamentario (luego modificado) sí adoptaba una definición similar a las utilizadas por la UIF y el BCRA, considerando a las monedas digitales como “representación digital de valor que puede ser objeto de comercio digital y cuyas funciones son la de constituir un medio de intercambio, y/o una unidad de cuenta, y/o una reserva de valor, pero que no tienen curso legal, ni se emiten, ni se encuentran garantizadas por ningún país o jurisdicción”.

Por lo tanto, están gravados los resultados de la compraventa de monedas digitales como renta de fuente argentina cuando su emisor se encuentre domiciliado, constituido o radicado en el territorio nacional. Caso contrario, se considerarán como de fuente extranjera.

Como surge de la propia naturaleza de las divisas virtuales, definir la fuente no es tarea sencilla, ya que, a diferencia de las monedas fiduciarias, acciones, títulos y otros instrumentos convencionales no existe un emisor definido ni un respaldo en bancos centrales.

La estrategia del impacto financiero e impositivo, como siempre, van de la mano y en Argentina, tiene un futuro con niebla y terreno pantanoso. A simple vista conviene declarar las criptomonedas como fuente argentina.

Bienes Personales

La ley de impuesto sobre los bienes personales grava los bienes existentes en el patrimonio de las personas físicas residentes al 31 de diciembre de cada año.

Para los residentes argentinos, la ley sea aplica sobre todos sus activos (sean del país o del exterior) mientras que para los residentes en el exterior solamente se aplica sobre los activos existentes en Argentina.

Las “monedas digitales” o criptomonedas no están mencionadas expresamente dentro de los activos sujetos a imposición ni en la ley de impuesto sobre los bienes personales ni en su decreto reglamentario.

Por otra parte, muchos colegas entienden que conceptualmente tampoco puede ser equiparado a “dinero”, ni a un “derecho de propiedad intelectual”.

Sin perjuicio de lo anterior, la opinión de la mayoría de los autores es considerar que las criptomonedas podrían estar exenta de este impuesto porque la ley exime a los “bienes inmateriales” que podría ser el caso de estos activos.

En caso de considerar que las criptomonedas están gravadas quedan sometidas a una alícuota progresiva que va del 0.50% al 1.25% en la medida en que se consideren bienes situados en el país, y una alícuota progresiva que va del 0.70% al 2,25% para el año 2019 y 2020 en la medida en que se consideren bienes situados en el exterior.

Entendemos que podría entenderse que el lugar donde esté situada la “wallet virtual” podría ser utilizado como criterio para determinar la ubicación de la criptomoneda.

Hay buenos argumentos propios del derecho de fondo para considerar que se trata de un bien inmaterial, que contribuyen a la no gravabilidad desde dicha perspectiva.

Ley de Impuesto al Valor Agregado (IVA)

Ni en la ley de IVA y ni en su decreto reglamentario hay menciones a las criptomonedas o “monedas digitales”.

Por otra parte, en ninguno de los supuestos que configuran el hecho imponible está mencionada la venta de criptomonedas, por lo cual nosotros entendemos que no está alcanzada por el impuesto, incluso contemplando que la cesión de derechos por principio se encuentra fuera del objeto del impuesto.

Ingresos Brutos

La Ley Impositiva 2021 de Córdoba es por ahora la única ley provincial que incluye el concepto y gravamen de las “monedas digitales”.

En el caso de estar frente a un servicio de compraventa de monedas digitales brindado por un exchange o broker situado en el exterior, el elemento territorial del hecho imponible se vería configurado en la provincia de Córdoba si quién utilizase económicamente dicho servicio estuviese radicado, domiciliado o ubicado en el territorio provincial.

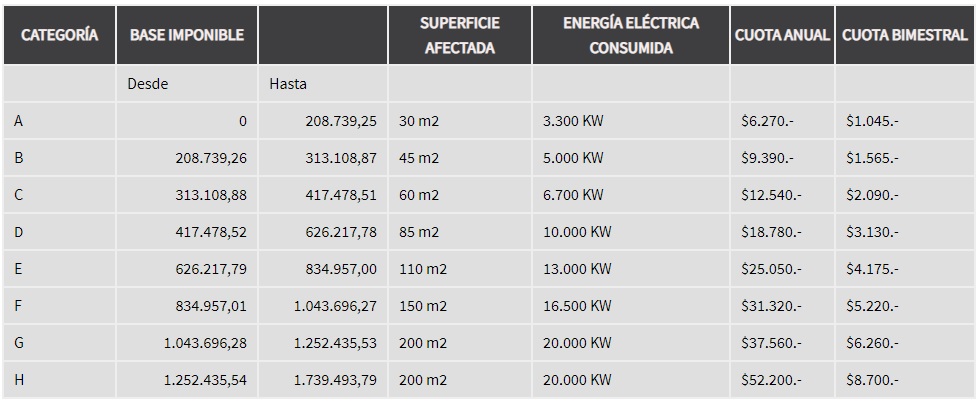

No se incluiría en este inciso a la actividad de compraventa de monedas digitales a título personal del contribuyente. no estarán gravados los ingresos siempre que el contribuyente que los obtenga no desarrolle la actividad en forma de empresa y/o mediante un establecimiento comercial, y a su vez dichos ingresos no superen a los de la categoría del Régimen Simplificado de IIBB que establezca la Ley Impositiva.

Por ejemplo, las personas que hacen una operación puntual (no están dedicadas a esto) o cuyas operaciones no superan los 26 mil pesos no están gravadas. Sí queda gravada la gestión o asesoramiento para el intercambio, por ejemplo un intermediario, con alícuotas de dos, 4,75 por ciento y cuatro por ciento para ingresos inferiores a 15,5 millones de pesos.

Hay muchas zonas grises en nuestro país aún, pero motivados por el auge de las criptomonedas, cuyo principal estandarte es bitcoin, en los últimos tiempos los legisladores argentinos han intentado incorporar en las leyes impositivas locales la gravabilidad, principalmente, de la enajenación de estos activos.

Con el crecimiento que están teniendo las criptomonedas en Argentina, seguramente pronto tendremos novedades y aclaraciones por parte del fisco, ya que su único objetivo es recaudar más sin importar cómo ni a quiénes afecta/beneficie.

Si necesitas realizar algún trámite lo mejor es contratar a un profesional matriculado, por eso te recomendamos comunicarte con nosotros.

Seguinos en nuestras redes: Facebook y en Instagram para más información.