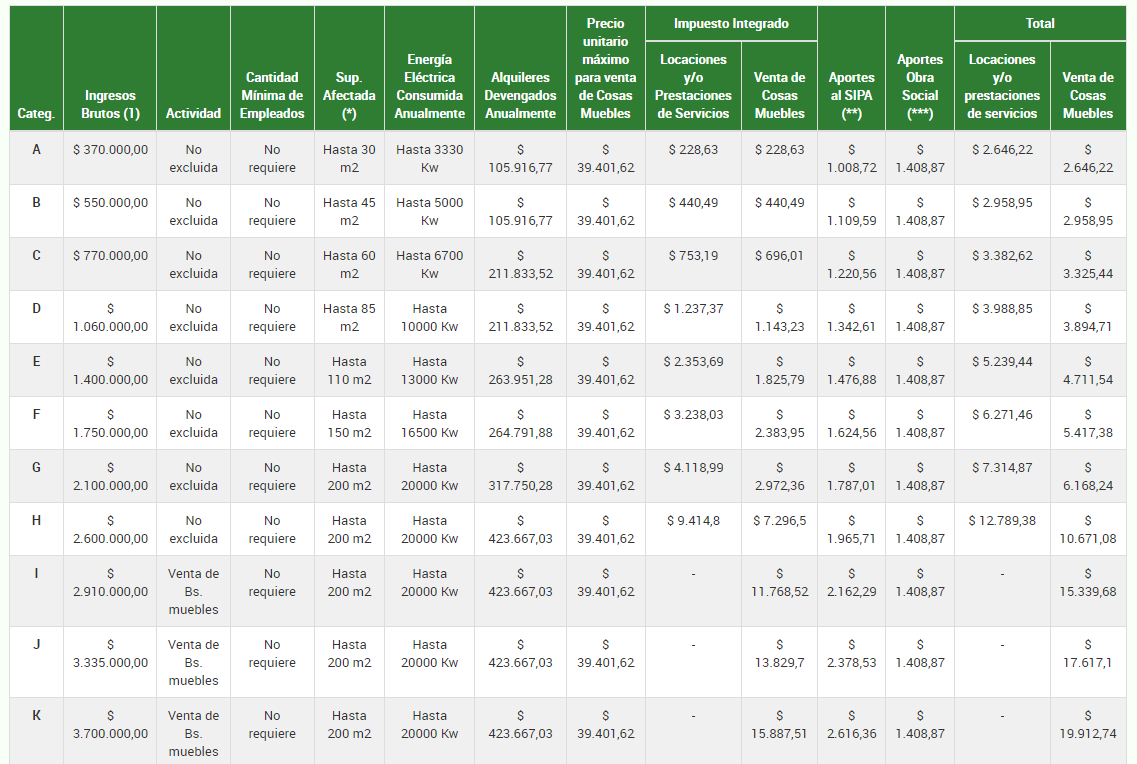

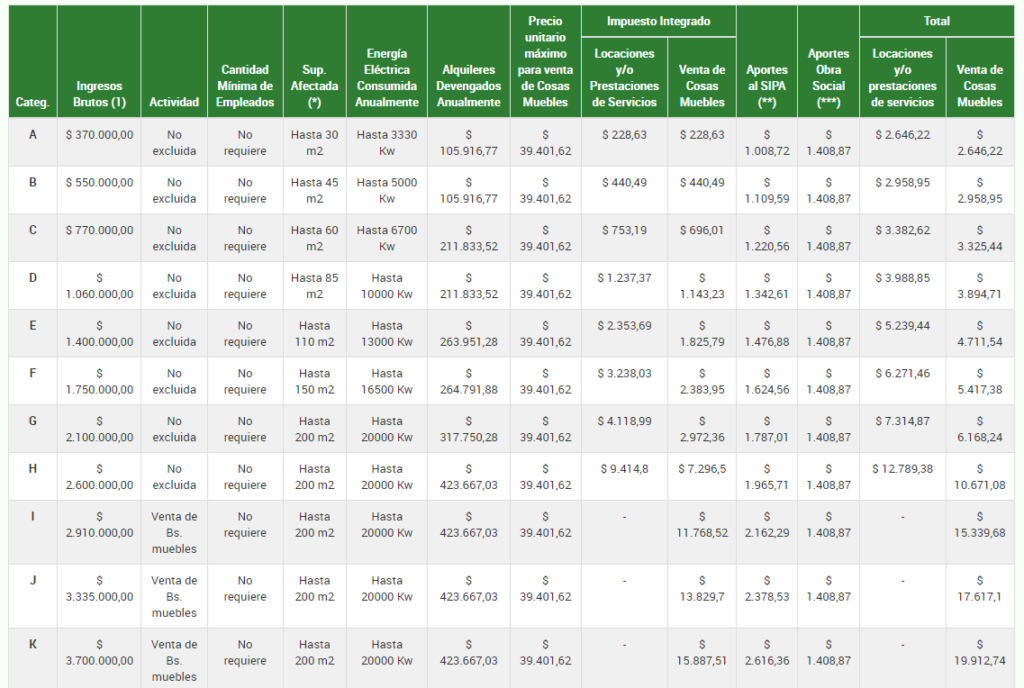

Todos los años cambian los montos a pagar mensualmente, acá les dejamos los valores por categorías del monotributo 2021, vigentes a partir del 01 de enero de 2021.

Luego de dos meses de que la Ley se aprobara, en Abril 2021, se reglamentó la misma.

La actualización de los parámetros y valores de las categorías a ingresar por las y los monotributistas, que tendrán efectos a partir del período enero de 2021.

De acuerdo a lo establecido por la ley, el organismo llevó adelante una categorización retroactiva de pequeños contribuyentes.

Los nuevos valores de las categorías de monotributo fueron actualizados de acuerdo a la variación del haber mínimo garantizado.

La actualización de los parámetros y los nuevos valores de las categorías a ingresar –impuesto integrado y cotizaciones previsionales-, tendrán efectos a partir del período enero de 2021.

Las nuevas categorías se encuentran disponibles en el siguiente cuadro para consulta:

Categorización retroactiva

A partir de la actualización de los parámetros y valores del monotributo, todos los contribuyentes del régimen simplificado fueron categorizados en forma retroactiva por única vez.

El procedimiento refleja la categoría que, de acuerdo a la información le correspondía encontrarse encuadrado a partir del 1 de febrero de 2021.

Así, las y los monotributistas se encuentran encuadrados en la categoría que les corresponda en función de la información oportunamente declarada y aquella con la que cuenta el organismo, considerando los valores de los parámetros de ingresos brutos y alquileres devengados.

Los monotributistas podrán solicitar la modificación de la categoría hasta el día 25 de junio, inclusive.

Pago de las diferencias

Las diferencias en concepto de impuesto integrado, cotización previsional y obra social, en virtud de la actualización de los valores de las obligaciones mensuales y/o de la categoría, correspondientes a los períodos enero, febrero, marzo, abril y mayo de 2021, podrán ingresarse a través de alguna de las distintas modalidades de pago disponibles hasta el día 20 de julio de 2021.

Las diferencias, como así también los nuevos valores de las categorías, podrán consultarse desde el 1 de julio de 2021 en el portal “Monotributo” seleccionando la opción “Estado de cuenta” o ingresando al servicio denominado “CCMA – Cuenta Corriente de Monotributistas y Autónomos”, accediendo con Clave Fiscal.

La normativa de la AFIP dispuso que los pequeños contribuyentes podrán regularizar las diferencias a través de un plan de facilidades de pago.

Referencias de las categorías de monotributo 2021:

(*) Este parámetro no deberá considerarse en ciudades de menos de 40.000 habitantes (excepto algunas excepciones).

(**) Quedan exceptuados de ingresar cotizaciones al régimen de la seguridad social y a obras sociales, los siguientes sujetos:

- Quienes se encuentran obligados por otros regímenes previsionales

- Los menores de 18 años

- Los contribuyentes que adhirieron al monotributo por locación de bienes muebles y/o inmuebles

- Las sucesiones indivisas continuadoras de los sujetos adheridos al régimen que opten por la permanencia en el mismo.

- Quienes se jubilaron por leyes anteriores al 07/1994 (Nº 18.037 y Nº 18.038), es decir jubilados hasta el 06/1994.

(***) Afiliación individual a Obra Social, sin adherentes. Por cada adherente deberá ingresarse además $ 1.408,87.

Los jubilados (por leyes anteriores o ley actual) quedan exceptuados de ingresar aportes a la Obra Social.

(****) No ingresarán el impuesto integrado los trabajadores independientes promovidos o inscriptos en el Registro Nacional de Efectores. Tampoco lo harán quienes realicen actividades primarias y los asociados a cooperativas cuando sus ingresos brutos no superen la suma máxima establecida para la categoría A.

Si necesitas realizar cualquier consulta sobre monotributo o algún trámite lo mejor es contratar a un profesional matriculado, por eso te recomendamos comunicarte con nosotros.

Seguinos en nuestras redes: Facebook y en Instagram para más información.